|| ईएमआई क्या होती है? [What is EMI?] ईएमआई कैलकुलेट कैसे करें? [How to calculate EMI?], ईएमआई कैलकुलेटर, Loan ka percentage kaise nikale, ईएमआई गणना सूत्र, बैंक ब्याज कैलकुलेटर ||

बैंक लोन (bank loan) ने लोगों के लिए जिंदगी को आरामदायक बनाने का रास्ता मुहैया करा दिया है। वे ईएमआई (EMI) के सहारे घर, कार सब कुछ जुटा रहे हैं। यद्यपि ऐसे लोग भी होते हैं, जो ईएमआई देने में सक्षम नहीं होते और बाद में उन्हें घर अथवा कार बेचकर लोन वापसी करनी होती है।

लेकिन ऐसे लोगों की संख्या अपेक्षाकृत बहुत कम होती है। अधिकांश लोगों के लिए ईएमआई पर कुछ भी खरीदना आसान होता है। ईएमआई क्या होती है? इसमें क्या क्या शामिल होता है? ईएमआई कैसे कैलकुलेट की जाती है? आज ऐसे ही प्रश्नों के जवाब हम आपको इस पोस्ट के माध्यम से देंगे। आइए, शुरू करते हैं-

बैंक कितने प्रकार के लोन देते हैं?

ईएमआई के बारे में जानने से पूर्व यह जान लेते हैं कि बैंक कितने प्रकार के लोन देते हैं। इन मुख्य मुख्य लोन का ब्योरा निम्नवत है-

- पर्सनल लोन (personal loan)

- कार लोन (car loan)

- होम लोन (home loan)

- व्हीकल लोन (vehicle loan)

- बिजनेस लोन (business loan)

- एजुकेशन लोन (education loan) आदि।

ईएमआई क्या होती है? (what is EMI?)

अब ईएमआई (EMI) पर आते हैं। सबसे पहले बात शुरू करते हैं ईएमआई के अर्थ से। ईएमआई की फुल फाॅर्म इक्वेटेड मंथली इंस्टालमेंट (equated monthly income) होती है। इसे हिंदी में सम मासिक किस्त भी पुकारा जाता है। जब भी आप कोई लोन लेते हैं तो आपको उसे बराबर मासिक किस्तों में चुकाना होता है।

यानी एक बराबर राशि हर माह निर्धारित तिथि को निर्धारित अवधि के लिए लोन प्रोवाइडर loan provider बैंक अथवा वित्तीय संस्थान को चुकानी होती है। कई बैंक ईएमआई आनलाइन (online) जमा करने का भी आप्शन (option) देते हैं।

इसके अतिरिक्त गैर बैंकिंग वित्तीय संस्थान (non banking finance companies) यानी एनबीएफसी (NBFC) भी ईएमआई को आनलाइन ही डिडक्ट (deduct) करती हैं। इसके लिए ग्राहकों से अक्सर पहले ही ब्लैंक चेक (blank check) ले लिए जाते हैं।

ईएमआई में क्या क्या शामिल होता है? (What is included in an EMI?)

अब आप यह जरूर सोच रहे होंगे कि इक्वेटेड मंथली इंस्टालमेंट (equated monthly income) अर्थात ईएमआई (EMI) क्या क्या शामिल होता है। आपकी जानकारी के लिए बता दें कि एक ईएमआई में प्रिंसिपल अमाउंट (principal amount) के साथ ही ब्याज (interest) भी शामिल होता है। इसका फार्मूला (formula) इस प्रकार से है-

EMI=principal amount+interested paid on loan

यह तो आप जानते ही हैं कि जब तक आप लोन की पूरी राशि नहीं चुका देते आपकी ईएमआई जारी रहती है।

ईएमआई पर लोन लेने की आवश्यकता क्यों पड़ती है?

हर किसी व्यक्ति का सपना होता है कि उसका एक प्यारा सा घर हो, अच्छी सी गाड़ी हो। लेकिन हर किसी के पास इतना पैसा नहीं होता कि वह अपने इन सपनों को तुरंत पूरा कर सके। उनके इन सपनों को पूरा करने राह दिखाते हैं बैंक। जहां से लोन लेकर वे अपने इन सपनों को पूरा कर सकते हैं।

यह लोन वे ईएमआई पर चुकाते हैं। इसके लिए उन्हें शुरू में कुछ राशि कैश (cash) में भुगतान करनी पड़ती है। बाकी राशि वह आराम से अपनी तनख्वाह एवं अपनी हैसियत के अनुसार EMI से आसानी से चुका लेता है।

ईएमआई कितने प्रकार की होती है?

अब बात करते हैं ईएमआई के प्रकार की। यह दो प्रकार की होती है-पहली प्री ईएमआई (pre EMI) एवं दूसरी रेगुलर ईएमआई (regular EMI)। अब इस बारे में विस्तार से समझ लेते हैं। दरअसल, प्री ईएमआई (pre EMI) का अर्थ होता है ‘पहले से’। इसका अर्थ है कि जिस माह लोन की राशि आपके बैंक एकाउंट (bank account) में आती है, उसी माह से ईएमआई कटनी शुरू हो जाती है।

इसे आप यूं भी समझ सकते हैं कि मान लीजिए राहुल ने पांच लाख का बिजनेस लोन (business loan) लिया है। उसे यह लोन 2 साल में चुकाना है। ईएमआई उसे हर माह की एक तारीख को जमा करनी है। ऐसे में यदि लोन (loan) की राशि उसके एकाउंट में 15 तारीख को जमा हुई हो तो भी उसके बैंक खाते से ईएमआई कट जाएगी।

इसे प्री ईएमआई (pre EMI) कहा जाएगा। आपको बता दें कि प्री एमआई पर किसी प्रकार का ब्याज नहीं लगता। इसकी धनराशि रेगुलर ईएमआई (regular EMI) से कम होती है। वहीं, जैसा कि आप जानते ही हैं रेगुलर ईएमआई के साथ ब्याज भी कटता है।

ईएमआई कैसे कैलकुलेट की जाती है? (How EMI is calculated?)

आपके मन में यह प्रश्न उठ रहा होगा कि किसी लोन की ईएमआई कैसे कैलकुलेट (calculated) की जा सकती है। हम आपको इसका फार्मूला बता देते हैं, जो कि निम्नवत है-

EMI = [P×R×(1+R)^N]/ [(1+R)^(N-1)]

E = EMI (ईएमआई)

P = principal amount (लोन की धनराशि)

R = rate of monthly interest (मासिक ब्याज दर)

N = number of years (जिस अवधि के लिए लोन लिया गया है।)

आपकी ईएमआई (EMI) तय करने के लिए प्रोसेसिंग फीस (processing fee) के साथ उपयुक्त वेरिएबल्स (variables) आवश्यक है।

ईएमआई के मासिक ब्याज की दर कैसे कैलकुलेट करेंगे? (how the monthly interest rate of EMI will be calculated?)

यह तो आप जानते ही होंगे कि बैंक लोन वार्षिक दर पर ब्याज काटते हैं। अब हम आपको बताएंगे कि ब्याज की मासिक दर (monthly rate of interest) को कैसे कैलकुलेट करते हैं। इसका फार्मूला निम्नवत है-

R=annual rate of interest /12/100

लोन ईएमआई को कौन से कारक प्रभावित करते हैं? (Which factors affect loan EMI?)

अब हम आपको बताना चाहेंगे कि कि वे कौन कौन से कारक हैं, जो आपकी लोन ईएमआई (loan EMI) को प्रभावित करते हैं। ये निम्नवत हैं-

1. सिबिल स्कोर (CIBIL score)-

मान लीजिए कि आपको बिजनेस लोन लेना है तो आपकी ईएमआई तय करने में सिबिल स्कोर (CIBIL score) अर्थात क्रेडिट स्कोर (credit score) महत्वपूर्ण होगा। जैसे- यदि कारोबारी का सिबिल स्कोर 700 से ज्यादा हुआ तो लोन चुकाने के लिए ज्यादा समय मिलता है, लिहाजा लोन ईएमआई (loan EMI) कम हो जाती है।

2. गिरवी/कोलैटरल सिक्योरिटी (mortgage/collateral security)-

यह तो आप जानते ही हैं कि लोन दो प्रकार का होता है-प्राॅपर्टी गिरवी रखने के बदले लोन एवं बगैर कुछ गिरवी रखे बिजनेस लोन। यदि प्राॅपर्टी गिरवी रखने के बदले में लोन लिया जाता है तो मासिक ईएमआई कम हो जाती है।

वहीं, यदि बगैर प्राॅपर्टी गिरवी रखकर बिजनेस लोन लिया जाता है तो मासिक ईएमआई तुलनात्मक रूप से अधिक पड़ती है।

विभिन्न बैंकों के अपने आनलाइन ईएमआई कैलकुलेटर (different banks have their online calculators)

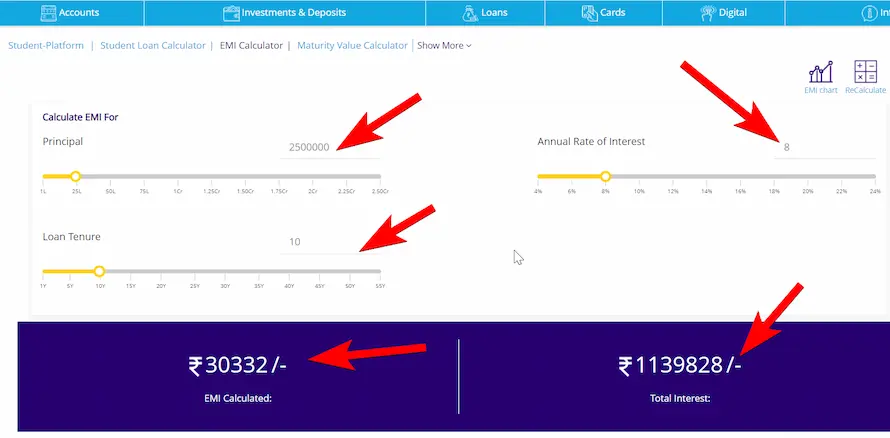

विभिन्न बैंकों के अपने आनलाइन ईएमआई कैलकुलेटर (online EMI calculator) यानी आटोमेटिक टूल (automatic tool) भी हैं, जिनके जरिए आप आसानी से अपनी ईएमआई कैलकुलेट (EMI calculate) कर सकते हैं। इसमें आपको प्रिंसिपल अमाउंट (principal amount), ब्याज दर (interest rate) और लोन टेन्योर (loan tenure) यानी ऋण अवधि भरनी होगी।

इसके बाद आपकी ईएमआई (EMI) एवं कुल ऋण (total loan) आपके सामने आ जाएगा। जैसे-मान लीजिए कि आपको भारत के सबसे बड़े बैंक एसबीआई (SBI) से 50 लाख का लोन लेना है। आप 15 साल के लिए होन लेना चाहते हैं तो आप ईएमआई इस प्रकार कैलकुलेट करेंगे-

- सबसे पहले Google search engine पर एसबीआई ईएमआई कैलकुलेटर (SBI EMI calculator) डालें। आप यहाँ क्लीक करके भी डायरेक्ट जा सकतें हैं।

- अब आपके सामने SBI online services के तहत EMI calculator का पेज खुल जाएगा।

- यहां आपको प्रिंसिपल अमाउंट (principal amount) के बाक्स में वह राशि डालनी है, जो आप बैंक से बतौर लोन लेना चाहते हैं।

- इसके पश्चात आपको वह ब्याज दर (interest rate) डालनी होगी, जिस पर बैंक ने आपको लोन का आफर (offer) दिया है।

- इसके बाद आपको वह अवधि डालनी है, जिसके लिए आप ब्याज लेना चाहते हैं।

- सबमिट (submit) के आप्शन के बाद आपकी ईएमआई (EMI) एवं ब्याज (interest) आपके सामने आ जाएगा।

आनलाइन ईएमआई कैलकुलेटर के क्या क्या फायदे हैं? (What are the benefits of EMI calculator?)

आप मैनुअल कैलकुलेशन (manual calculation) करके अपनी ईएमआई पता लगाएं, इससे अच्छा है कि आप विभिन्न बैंकों की ओर से प्रदान की जा रही आनलाइन ईएमआई कैलकुलेटर (online EMI calculator) सुविधा का इस्तेमाल करें। इसके फायदे निम्नवत हैं-

- आसानी से कैलकुलेशन।

- ग्राहक के समय एवं ऊर्जा की बचत।

- त्वरित नतीजे।

- यह तय करने में मदद कि मासिक किस्त आप दें सकते हैं अथवा नहीं।

- वित्तीय योजना बनाने में सहायता।

ईएमआई ग्राहकों के साथ ही फाइनेंस कंपनियों एवं बैंकों के लिए भी फायदेमंद

ईएमआई ग्राहकों के लिए तो फायदेमंद होती ही है। इससे वे आरामदायक तरीके से अपनी जिंदगी को आरामदेह बनाने के लिए अपने सपनों के घर, गाड़ी जुटा लेते हैं। उन पर अधिक भार भी नहीं पड़ता। वहीं, यह बैंकों एवं फाइनेंस कंपनियों (finance companies) के लिए भी लाभदायक होती है। क्योंकि ईएमआई के रूप में उन्हें उनके पैसे के साथ ही ब्याज भी मिलता है, जो कि उनकी कमाई होती है।

यदि होम लोन की ही बात करें तो कोई भी व्यक्ति लाखों में लोन लेता है। वह भी आम तौर पर पांच साल से लेकर 20 वर्ष तक। इस तरह के बैंकों के हजारों कस्टमर होते हैं, जिनसे उन्हें बड़े पैमाने पर ब्याज के रूप में कमाई होती है।

- BMLT कोर्स क्या है – योग्यता, एडमिशन, फीस, जॉब, सैलरी, करियर

- Income Tax Slab 2019-20 In Hindi | Income Tax Slab 2019 से जुड़ी सभी बाते , जाने यहां

- उन्नत भारत अभियान योजना क्या है? Unnat Bharat Abhiyan Yojana Details

- निडर व्यक्ति बनने के बेहतरीन तरीके | मन से डर को दूर भगाने के 14 टिप्स

- उत्तराखंड एक जिला दो उत्पाद योजना – One District Two Product Scheme 2025

ईएमआई का भुगतान समय पर करना क्यों जरूरी है? (Why it is necessary to pay EMI on time?)

बेशक, किसी भी महंगे सामान को ईएमआई पर खरीदना आपके लिए आसान रहता है, लेकिन एक और बात का ध्यान रखें कि लोन की ईएमआई का समय पर भुगतान (payment on time) बेहद जरूरी है।

यदि आप किसी तिथि पर ईएमआई भुगतान नहीं कर पाते हैं, अथवा ईएमआई भुगतान करना भूल जाते हैं तो बैंक आपको तुरंत डिफाॅल्टर (defaulter) घोषित नहीं करता, आपसे विलंब शुल्क अर्थात लेट फीस (late fee) ले लेता है। आपको ईएमआई चुकाने को कुछ वक्त देता है। लेकिन यदि आप लगातार कई ईएमआई नहीं चुकाते तो बैंक आपको डिफाॅल्टर घोषित कर देते हैं।

यदि ऐसा हो जाता है तो इससे आपकी सिबिल (CIBIL) निगेटिव में चली जाएगी और आपको भविष्य में किसी भी प्रकार का लोन (loan) अथवा क्रेडिट (credit) प्राप्त करना मुश्किल हो जाएगा। आप पर तगड़ी पेनल्टी (penalty) लग सकती है। आपके खिलाफ कानूनी कार्रवाई (legal action) की जा सकती है।

ईएमआई की फुल फाॅर्म क्या होती है?

ईएमआई की फुल फाॅर्म इक्वेटेड मंथली इन्कम होती है। इसे हिंदी में सम मासिक किश्त भी पुकारा जाता है।

ईएमआई टर्म किस संदर्भ में इस्तेमाल होती है?

ईएमआई को बैंक लोन के संदर्भ में इस्तेमाल किया जाता है। इसका अर्थ यह है कि जब कोई व्यक्ति लोन लेता है तो उसकी मासिक ईएमआई बन जाती है। अर्थात उसे लोन राशि को बराबर मासिक किश्तों में लौटाना होता है।

ईएमआई में क्या क्या शामिल होता है?

ईएमआई में प्रिंसिपल अमाउंट के साथ ही ब्याज दर भी शामिल होती है।

कोई व्यक्ति ईएमआई पर लोन क्यों लेता है?

हर कोई व्यक्ति न तो अमीर होता है और न ही सबके पास इतना पैसा होता है कि वह पूरी राशि चुकाकर घर, गाड़ी आदि जुटा सके। इसके लिए वह ईएमआई पर लोन लेता है। थोड़ी राशि का कैश पेमेंट करके बाकी भुगतान निर्धारित अवधि में ईएमआई के माध्यम से कर देता है।

ईएमआई कैलकुलेट करने का क्या फार्मूला है?

ईएमआई बराबर प्रिंसिपल अमाउंट+लोन पर चुकाया गया ब्याज।

क्या आनलाइन ईएमआई कैलकुलेटर भी उपलब्ध हैं?

जी हां, तमाम बैंकों के आनलाइन ईएमआई कैलकुलेटर उपलब्ध हैं, जिनके माध्यम से कोई भी ईएमआई कैलकुलेट कर सकता है।

ईएमआई के मासिक ब्याज की दर कैसे कैलकुलेट करेंगे?

ब्याज की मासिक दर को कैसे कैलकुलेट करते हैं। इसका फार्मूला निम्नवत है-

R= annual rate of interest/12/100

यदि कोई लगातार अपने लोन की ईएमआई नहीं चुकाता तो क्या होता है?

यदि कोई लगातार अपने लोन की ईएमआई नहीं चुकाता है तो बैंक उसे डिफाल्टर घोषित कर सकता है। ऐसे व्यक्ति की सिबिल खराब हो जाएगी व भविष्य में उसे लोन नहीं मिलेगा।

यहां हमने आपको ईएमआई क्या है? एवं ईएमआई कैसे कैलकुलेट करें? इस बात की जानकारी दी। आशा करते हैं कि यदि आप बैंक से लोन लेना चाहते हैं तो आपके मासिक किस्त निर्धारण में इस पोस्ट से सहायता मिलेगी। जन जागरूकता एवं लोगों की सहायता के मद्देनजर इस पोस्ट को अधिक से अधिक शेयर करना न भूलें। आपका बहुत बहुत धन्यवाद।

————————